Jómagam 2006-ban (a cikk írásának időpontjától számítva 15 éve) kezdtem azzal foglalkozni, hogy megértsem, mi tartja távol az embereket a befektetésektől itt Magyarországon és tágabb értelemben a régióban.

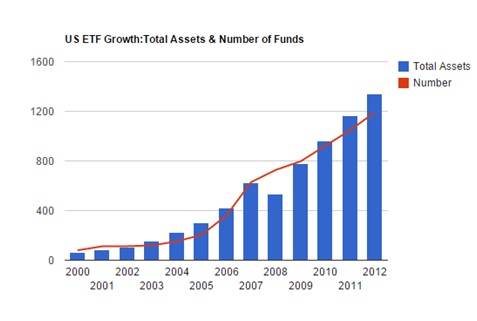

A lakossági megtakarítások legnagyobb részben (~40%) bankbetétben és készpénzben állnak. Ezeket nem nevezem befektetéseknek, ugyanis főleg a jelenlegi megugró inflációs fázisban ezek a megtakarítási formák folyamatosan veszítenek az értékükből. Az állampapír az utóbbi években egyre nagyobb szeletet hasít ki (18%) és a befektetési jegyek kullognak az utolsó helyek 11%-os súllyal. (forrás)

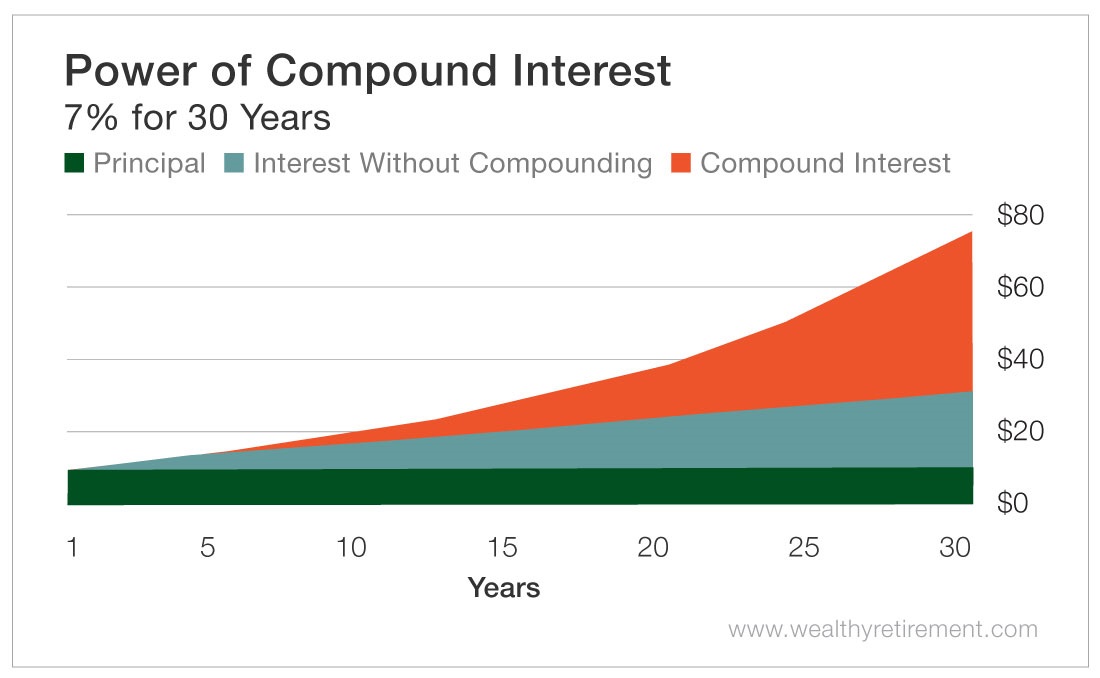

De miért is kell egyáltalán befektetésekkel foglalkozni? Amellett, hogy az öngondoskodás egyre gyakrabban felmerülő téma (a világszerte recsegő jóléti nyugdíjrendszereket feszítő problémák miatt), a kamatos kamat elve és hatása annyira mellbevágó, hogy nem lehet elmenni mellette szó nélkül. Einstein szerint a kamatos kamat „az univerzum legnagyobb ereje”, aki megérti keres vele, aki nem az fizeti, míg Newton a világ nyolcadik csodájának nevezte.

A tőke a sötétzöld rész, a sima kamat van felette, a narancs pedig a kamatos kamat hatása. Magyarul minél hamarabb kezdjük el befektetni a pénzünket, még egy viszonylag szerény kamatozással is sokszorására képes növelni a tőkebefizetéseink értékét.

Talán viccesen hangzik, de még formális piackutatást is végeztem (rendesen detektív tükörrel ellátott szobában) a témában, a több mint ezer ügyfelünkkel folytatott beszélgetéseimen túl. Az általam, és a mások által is (akár akadémiai cikkekben) feltárt okok a következők:

1. A befektetésekkel kapcsolatos információk túl bonyolultak ahhoz, hogy megértsem őket

Ez nyilván önmagában valós ok vagy inkább félelem. A befektetések témaköre hatalmas és nagyon mély, sokszor igen komplex matematikai, valószínűségszámítási képletekkel és összefüggésekkel.

De a valós kérdés az, hogy ez csak egy kifogás-e vagy valós visszatartó erő? Ha ennek az állításnak a mélyére nézünk, akkor az egy félelmet sugall; a bizonytalanságtól és az ismeretlentől. Ezek az emberi természet legalapvetőbb félelmei.

Anélkül, hogy nagyon a mélyére mennénk (ennek az általam igen kedvelt) a témának kicsit írnom kell az ide vonatkozó viselkedéstudományi vonatkozásról. A "jobb ma egy veréb, mint holnap egy túzok" közmondás alapja az, hogy az emberi elme jobban értékeli a biztos "rosszabb" választást, mint a bizonytalanabb, de kedvezőbb, kecsegtetőbb választásokat. Ennek a jelenségnek a neve: a negatív torzulás (negativity bias). Ennek élettani és evolúciós okai vannak. A negatív eseményeknek és kimeneteknek sokkal nagyobb jelentőséget tulajdonít az ember, mint a pozitívaknak, hiszen így tudott ősünk túlélni. Továbbá az agy rettentő sok energiát fogyaszt, az egész emberi test energiafogyasztásának ~30%-áért az agy a felelős. Minél több jövőbeli kimenettel kell kalkulálnia az agynak, minél több bizonytalanságot kell kezelnie, annál több energiát fogyaszt. Viszont az ember születésétől, sőt a fajfejlődésétől kezdve önkéntelenül is a kevesebb energiát felhasználó alternatívák irányába halad. Gondolkodni fárasztó. Ergo: ha találunk egy magunk számára is elfogadható kifogást, akkor megnyugszunk és félretesszük a bizonytalant, azaz a bizonyosan magas energiafogyasztással járó témával való foglalkozást. Ezt a belénk kódolt viselkedést sajnos nagyon szívós, tudatos munkával lehet csak időről időre felülírni.

Viszont például egy befektetési alap esetén nem nekünk kell tanulmányozni az egyes befektetési stratégiákat, kiszámolni a várható árfolyammozgásokból fakadó fedezeti stratégiákat, stb. Nekünk annyi a dolgunk, hogy beszélünk egy befektetési tanácsadóval és elolvassuk az adott alap befektetési politikájával foglalkozó dokumentum releváns részeit, kérdéseket fogalmazunk meg és a kérdésekre kapott válaszok mentén haladunk. A fent megfogalmazott komplexitást nem mi kezeljük, hanem az alapkezelő, aki ezért a munkáért meg is van fizetve.

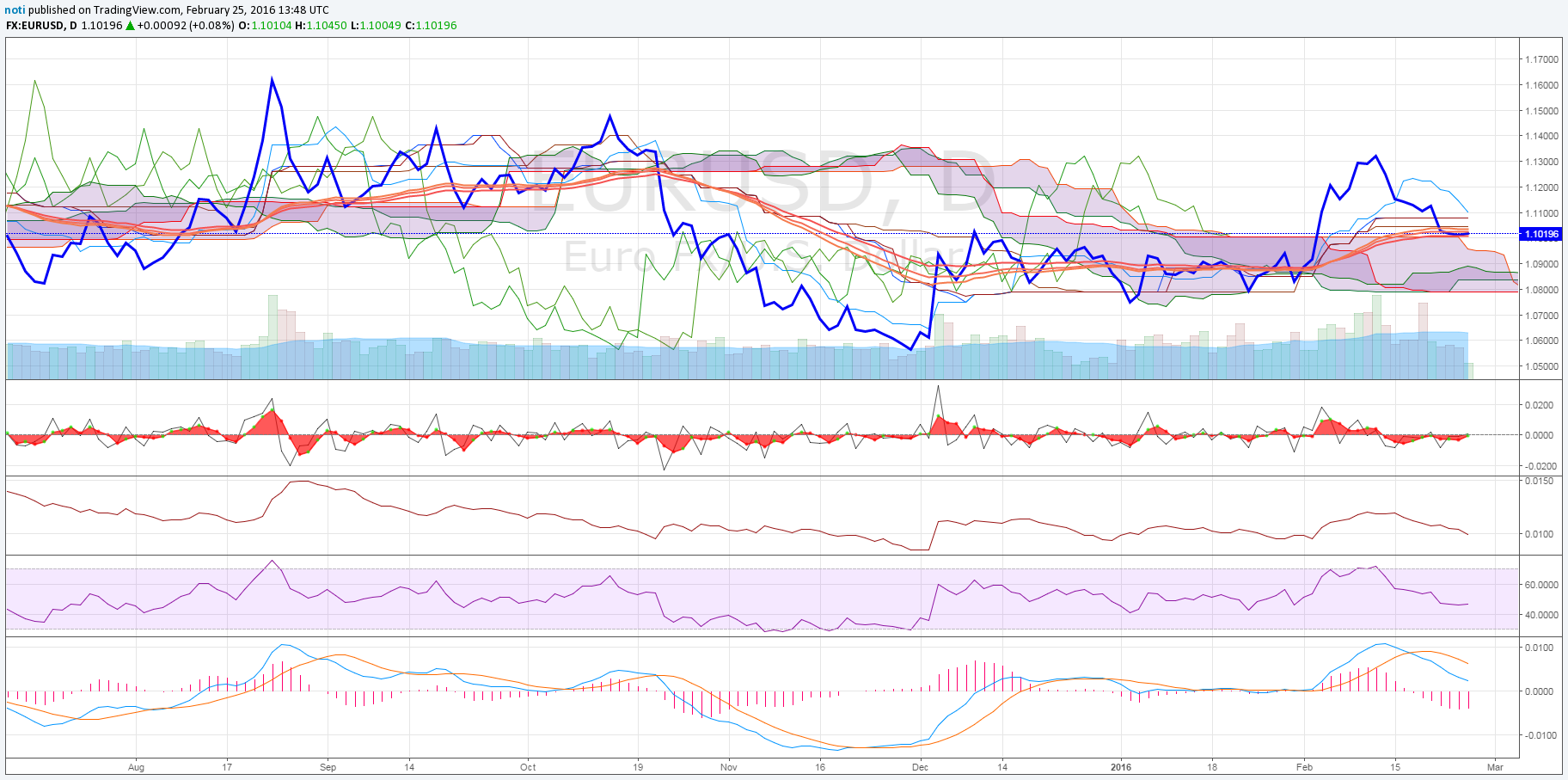

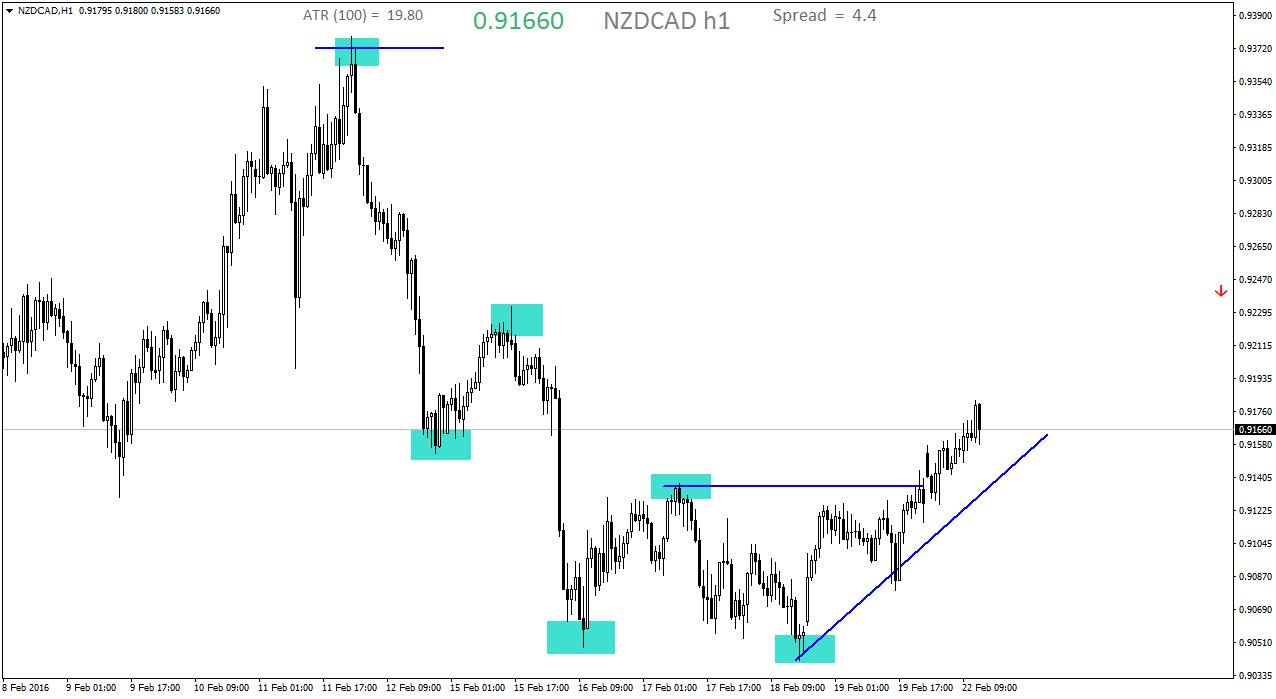

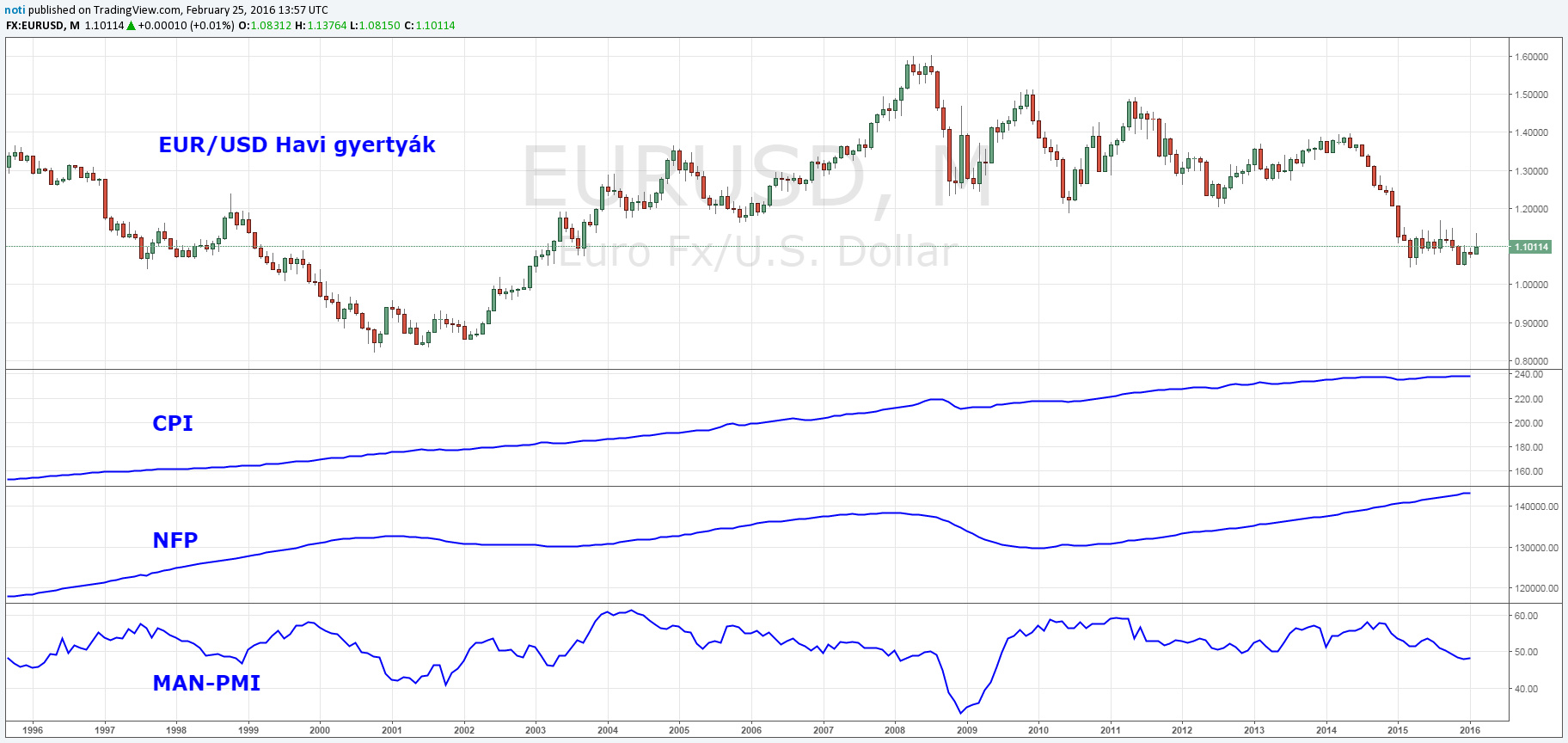

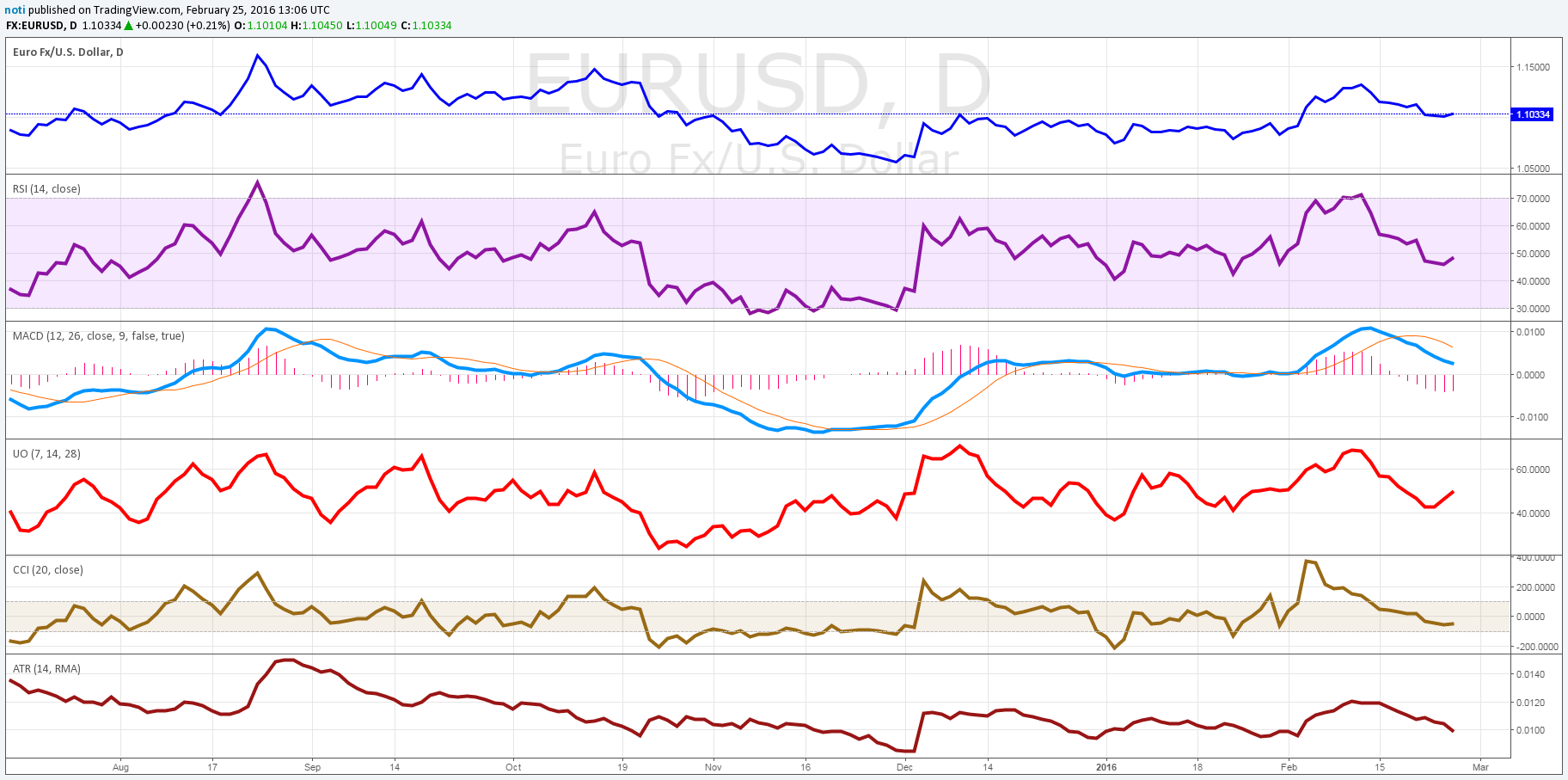

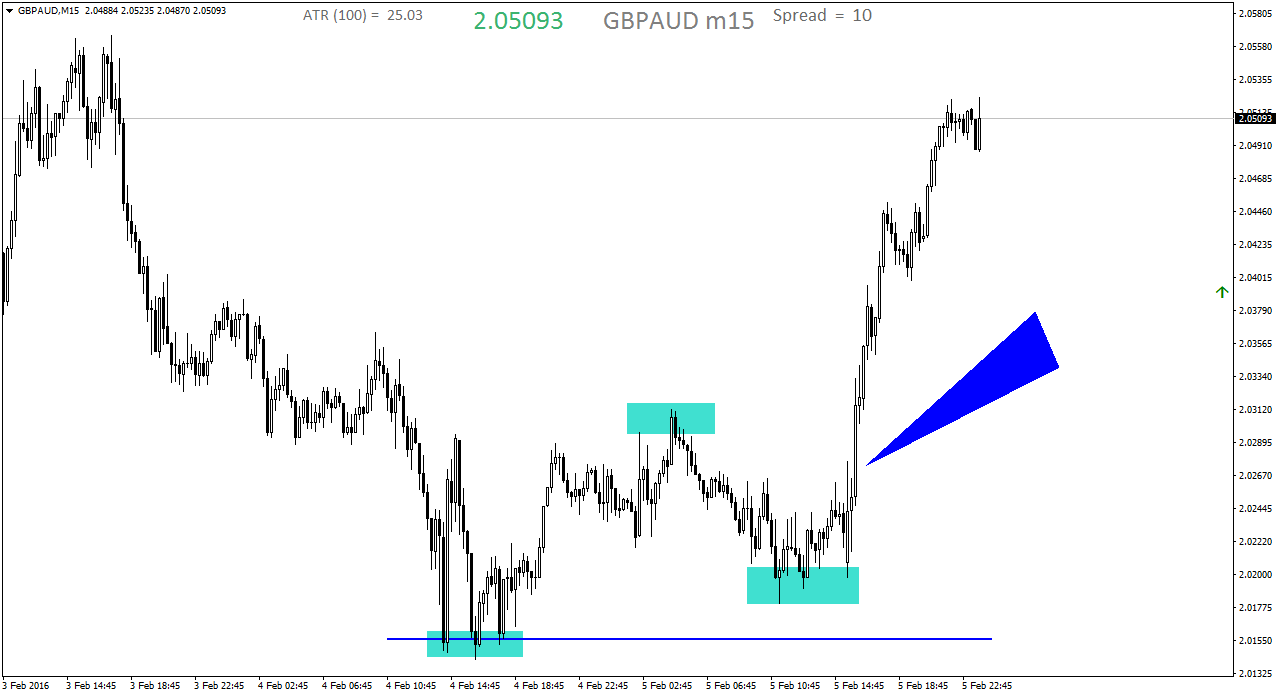

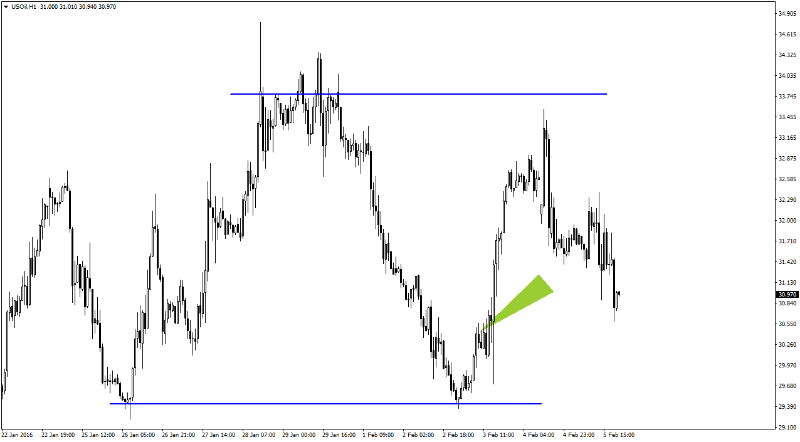

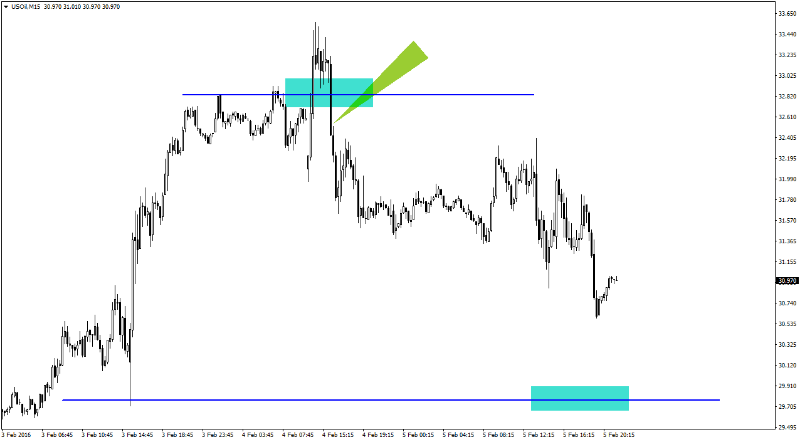

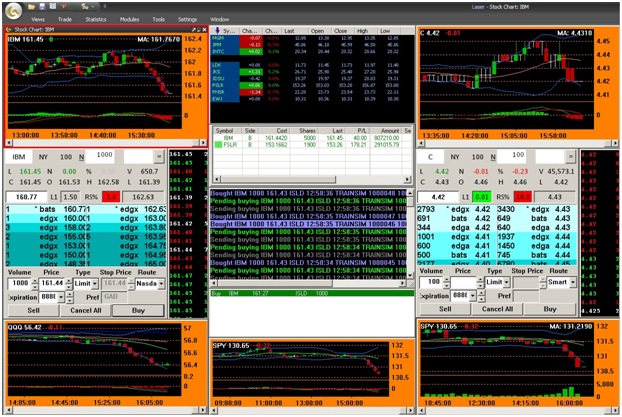

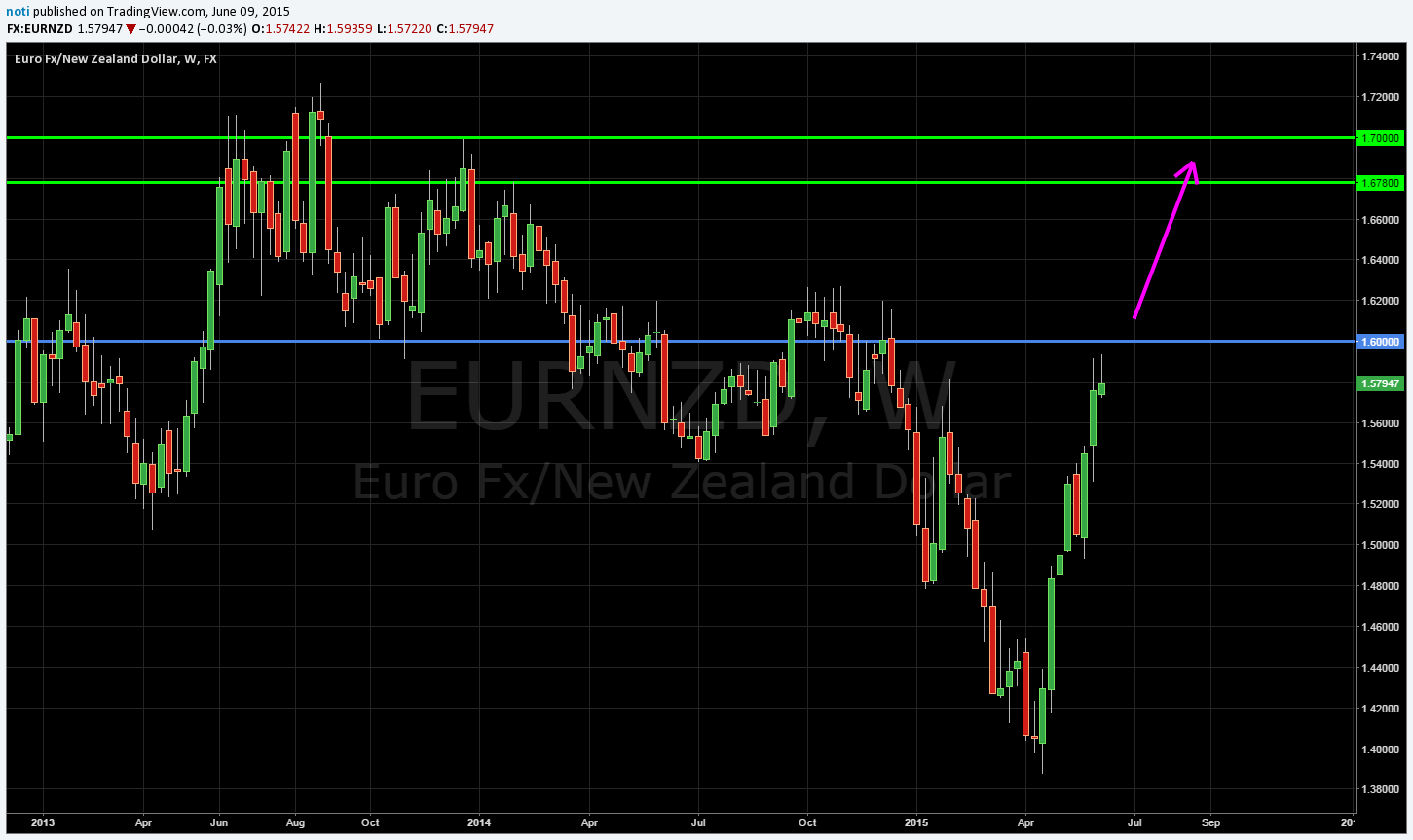

A bonyolultság kezelésének másik módszere a doing by learning, azaz a csinálva tanulás. Erre jó eszközt nyújtanak a különböző demo számlák, amelyekkel játékpénzzel lehet szimulálni a tőzsdei (vagy tőzsdén kívüli) kereskedést. Ha vesszük a fáradságot, nagyon sokat tanulhatunk a piaci mozgásokról, az azokat kiváltó hatásokról.

Tehát a bonyolultság bár igaz, mégis inkább egy jó kifogás, hogy ne kelljen ezzel a témával foglalkozni!

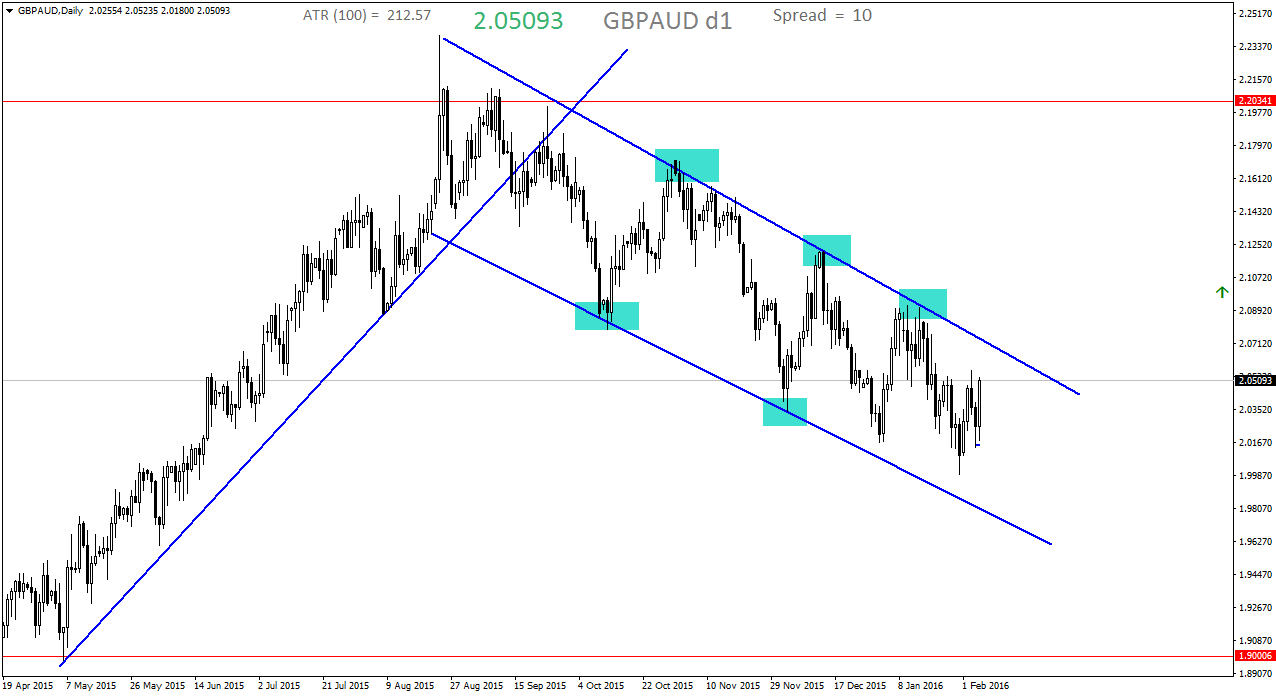

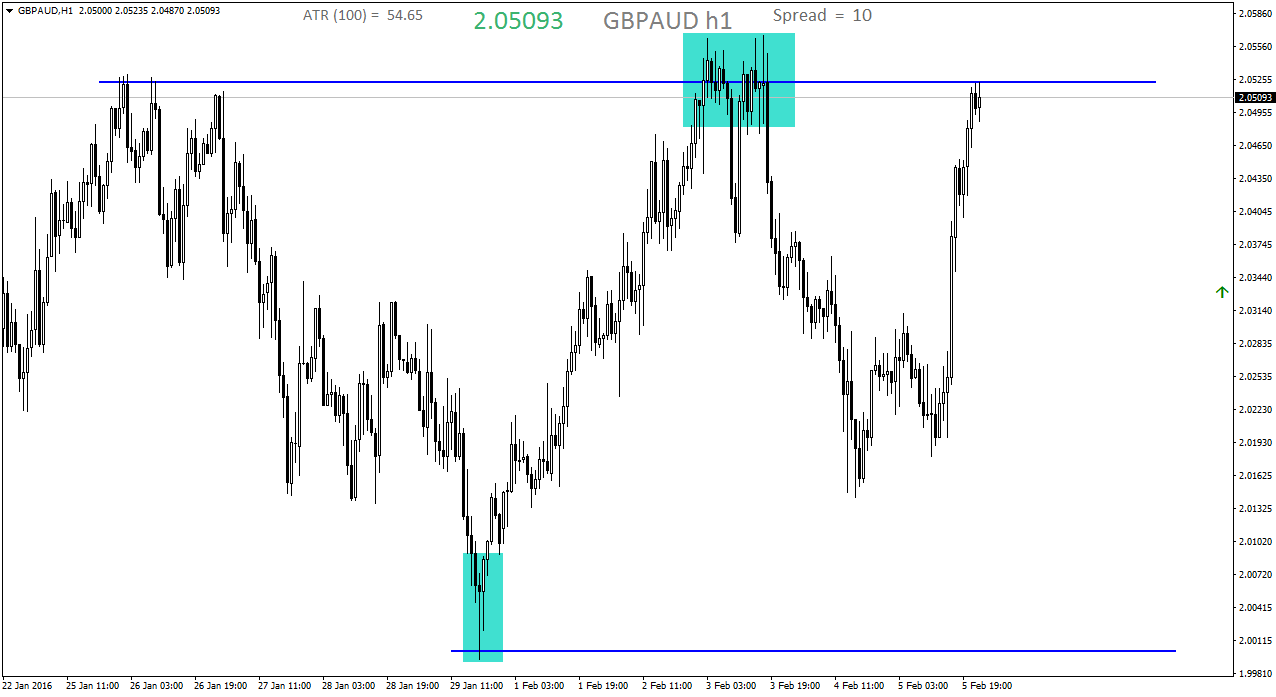

Még egyszerűbb az Investui szolgáltatás, amelyet szintén lehet demo (azaz játékpénzes) környezetben kipróbálni, majd ha már láttuk és "végignyomkodtunk" néhány pozíciónyi ciklust, akkor akár a legkisebb kockázattal lehet haladni "éles" pénzzel is. Azért hasznos, mert végig tudjuk követni a pozíció alakulását a belépési lehetőség felmerülésétől egészen a lezárásáig, így részesei tudunk lenni a folyamatnak, ami a legtöbb passzív befektetési forma esetén rejtve marad.

2. Nincs elég pénzem ahhoz, hogy befektessek

Ez a pont annál a nagyon alapvető és egyszerűnek tűnő szabálynál kezdődik, hogy kevesebbet költök, mint amennyi a bevételem. A létminimum közelében élőktől most eltekintve ez a tétel általában ott sérül, hogy az életminőségünket felhúzzuk - teljesen tudattalanul - a keresetünk/bevételeink szintjére. A fogyasztói társadalom rengeteg impulzust szolgáltat nekünk, fogyasztóknak ahhoz, hogy elköltsük az elkölthető jövedelmünket. Túl nagy jelentőséget tulajdonítunk a vágyott tárgyaknak (újabb telefon, jobb/újabb autó, márkásabb ruházat, stb.) és a látszatnak, amilyennek tűnni akarunk mások szemében. Talán innen származik az a mondás, hogy "mindenki a maga szintjén nyomorog". Azaz a milliárdosok még nagyobb yachtra vágynak...

A fentiekből levezetve érdekes módon ahhoz, hogy kevesebbet költsünk, mint amennyi a jövedelmünk egy nagyon tudatos út vezet. A nagyon egyszerű technika, mely szerint a hónap elején elutalunk egy előre megtervezett összeget a megtakarítási/befektetési számlánkra, nagyon sokat segít a feljebb bemutatott folyamat kezelésében. Ezzel a módszerrel nem kell minden felmerülő vágynál kontrollálnunk magunkat (amely valljuk be, nagyon kimerítő). Egyszerűen az első adandó alkalommal már kevesebb elkölthető összeget állítunk vágyainkkal, költekezéseinkkel szembe.

A befektetések minimum összegei mára nagyon lecsökkentek, hála az ún. tört-részvényeknek (fractional shares), melyek segítségével már pár százezer forintból is építhetünk mini portfoliókat magunkat. Ma már nem csak a gazdagok kiváltságai a befektetések, ma már mindannyiunk öngondoskodásának elérhető eszköze.

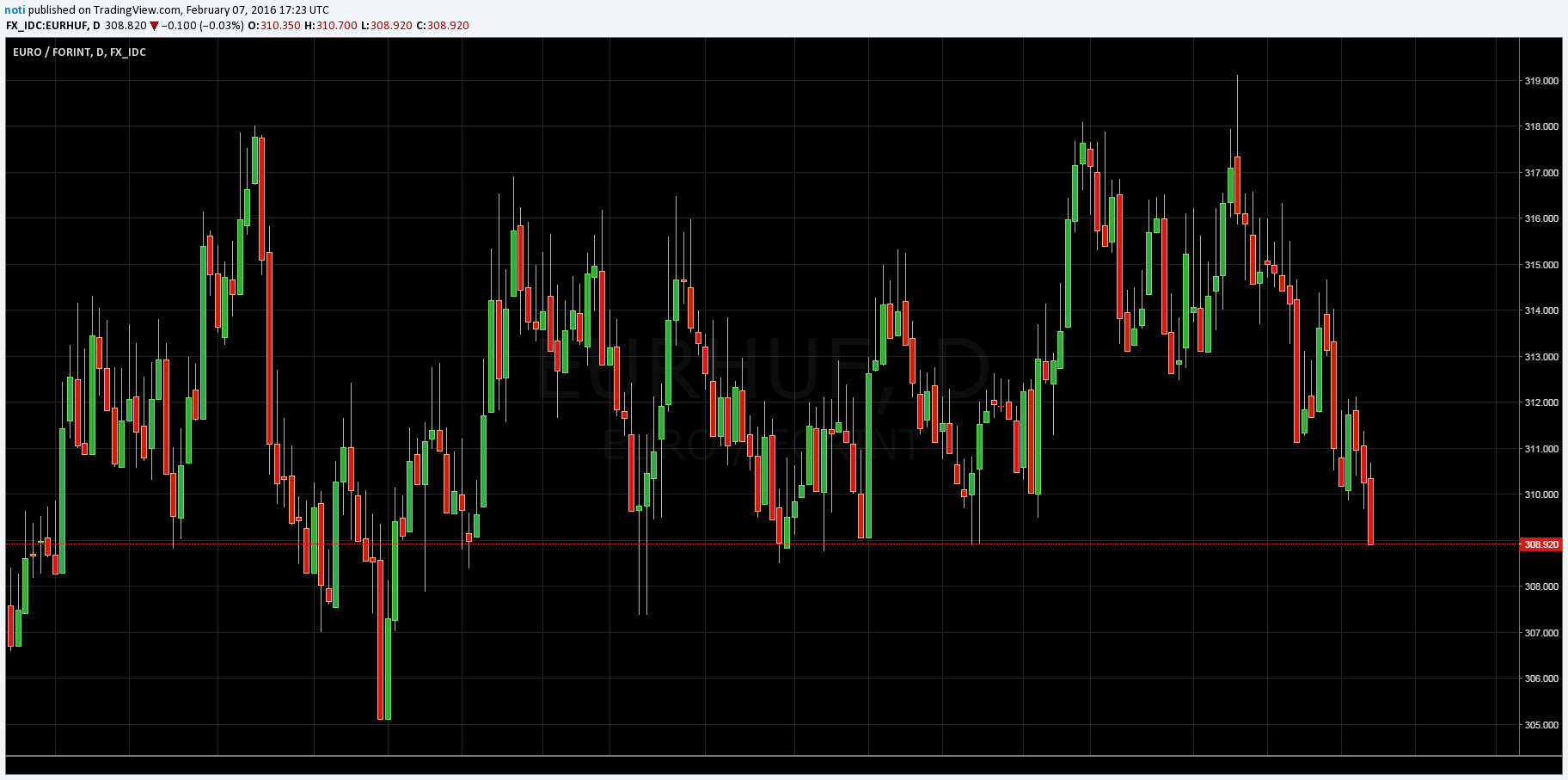

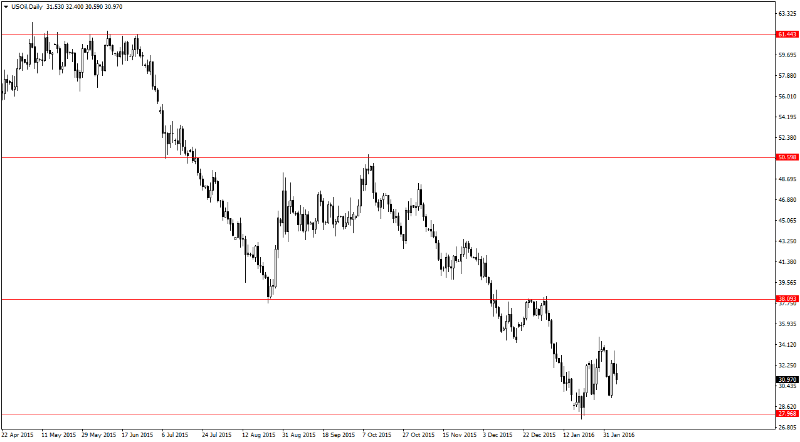

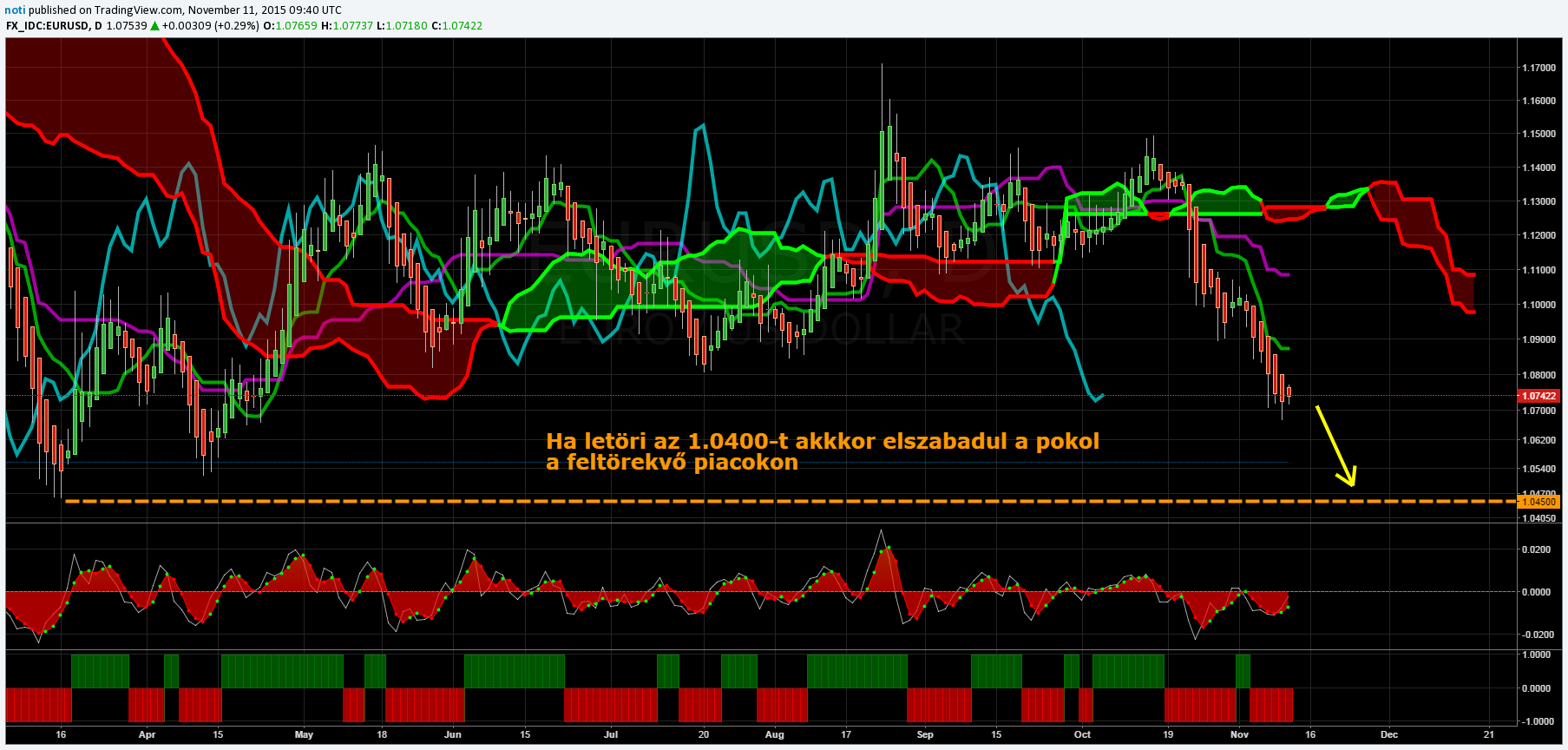

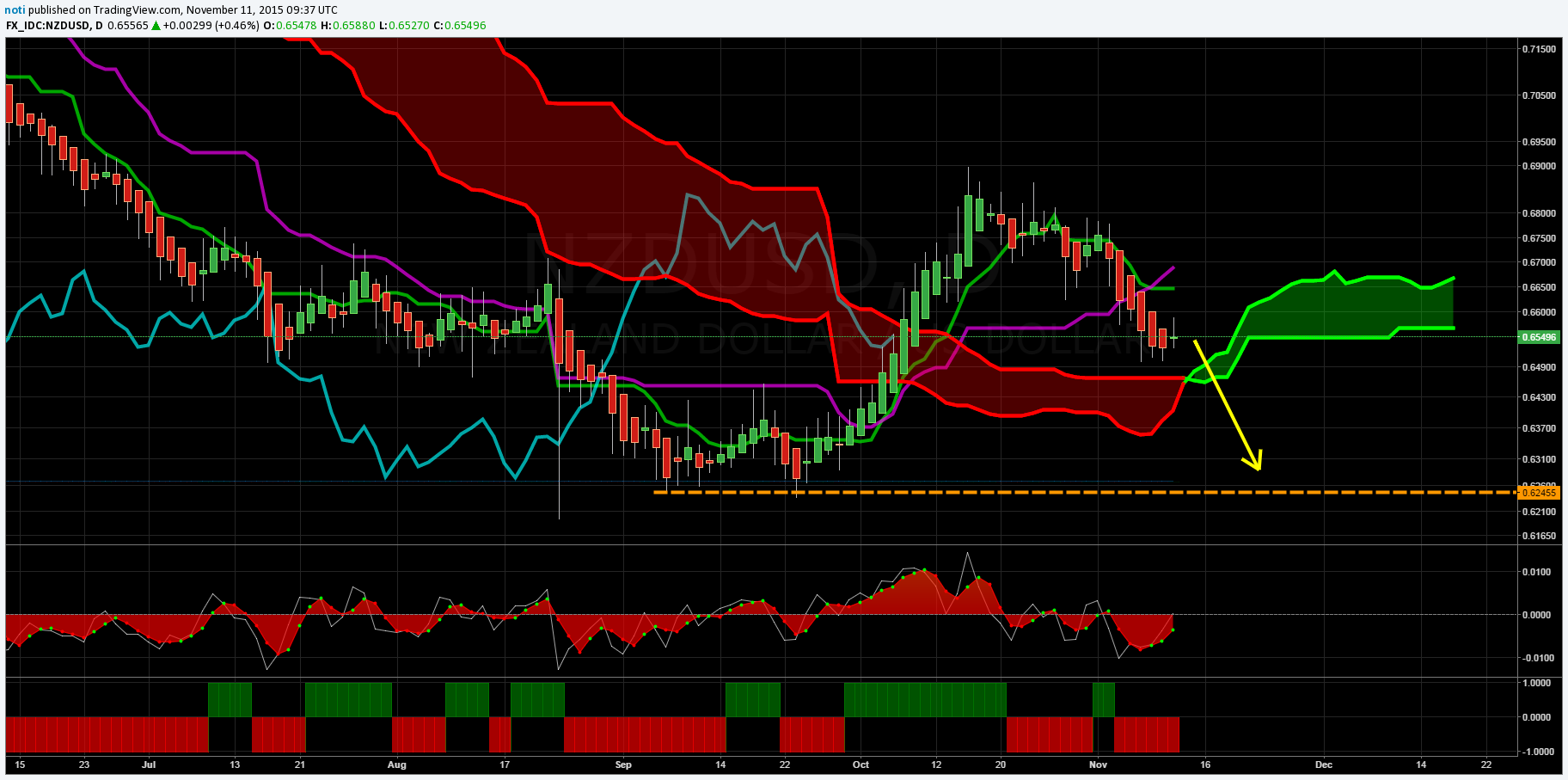

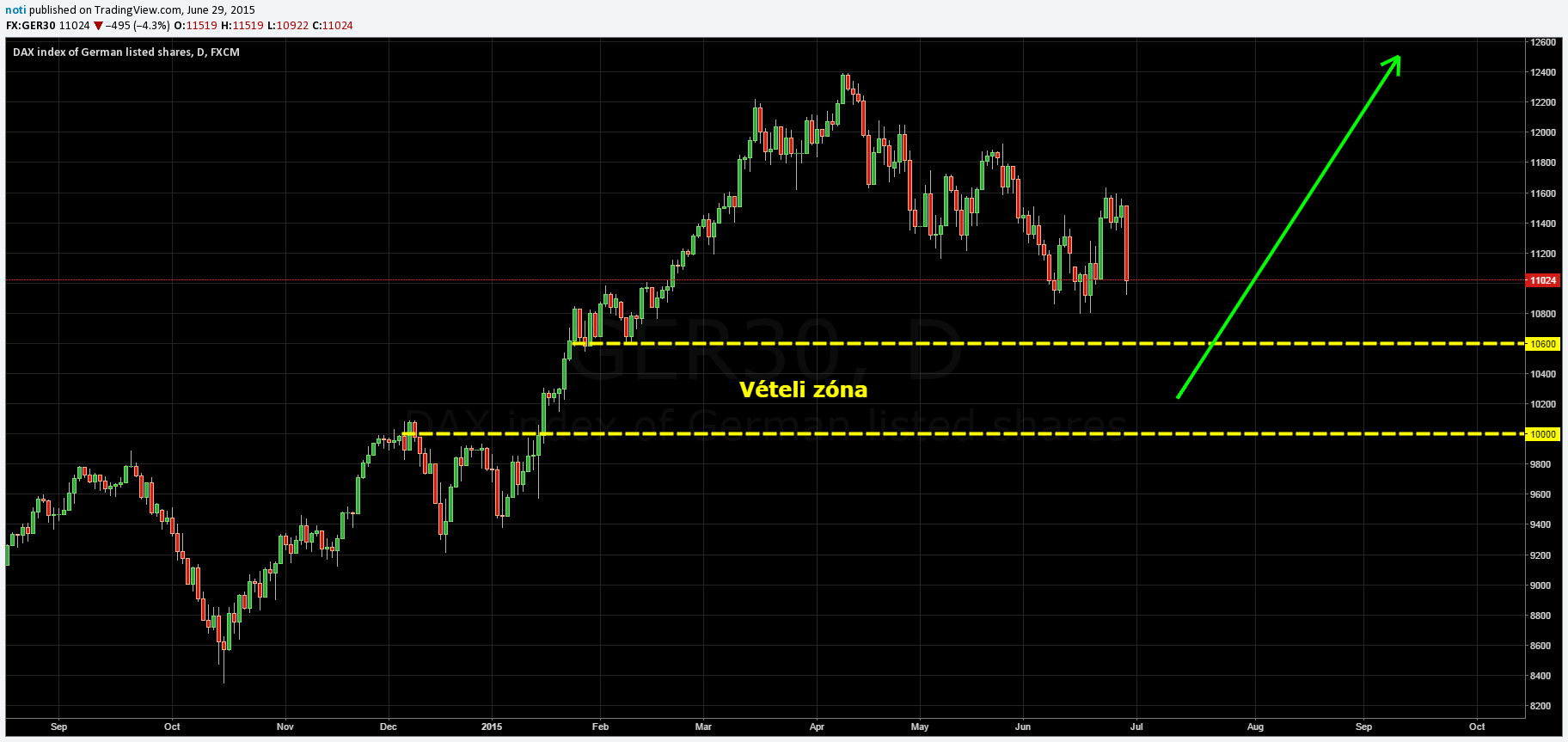

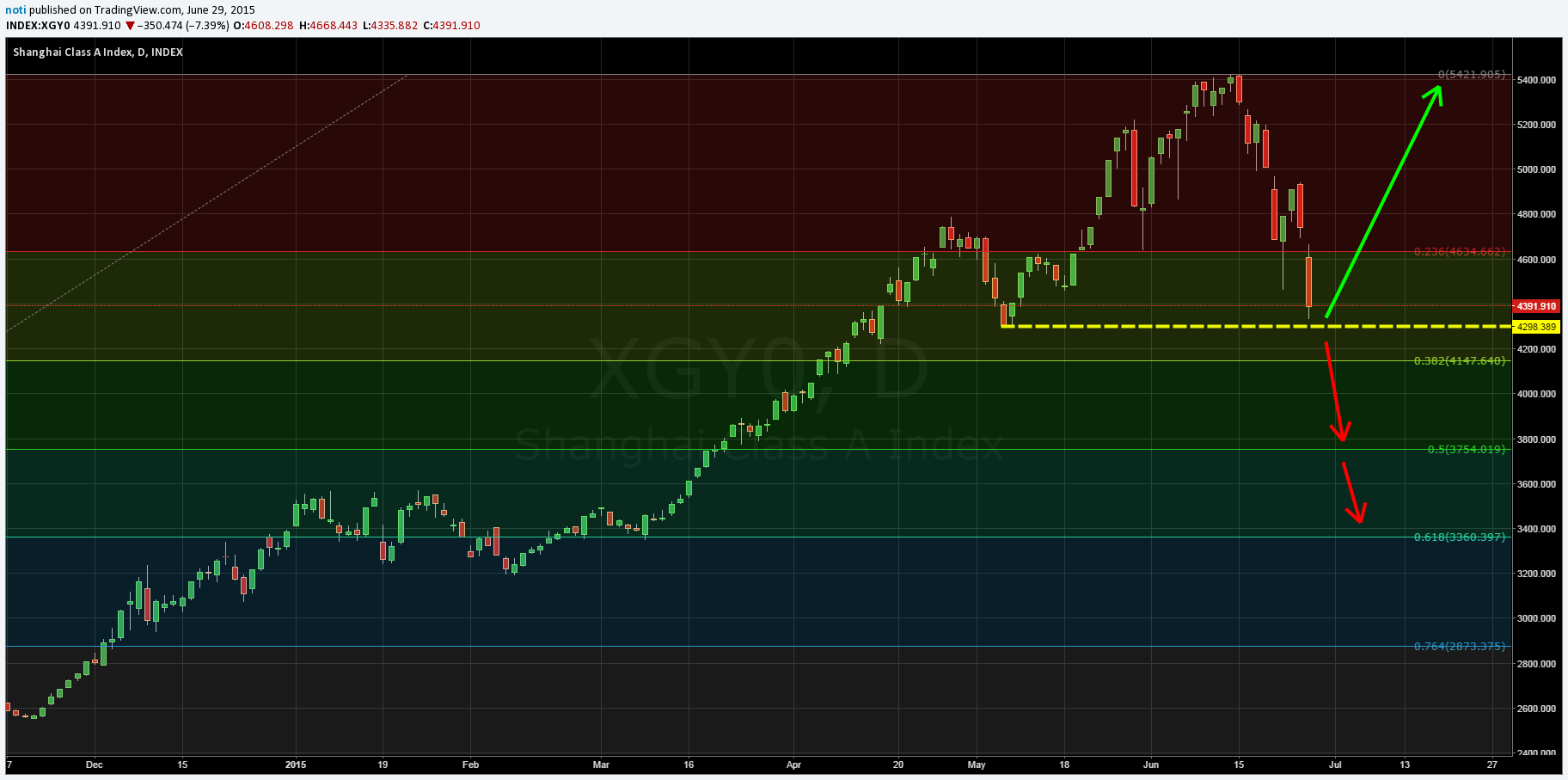

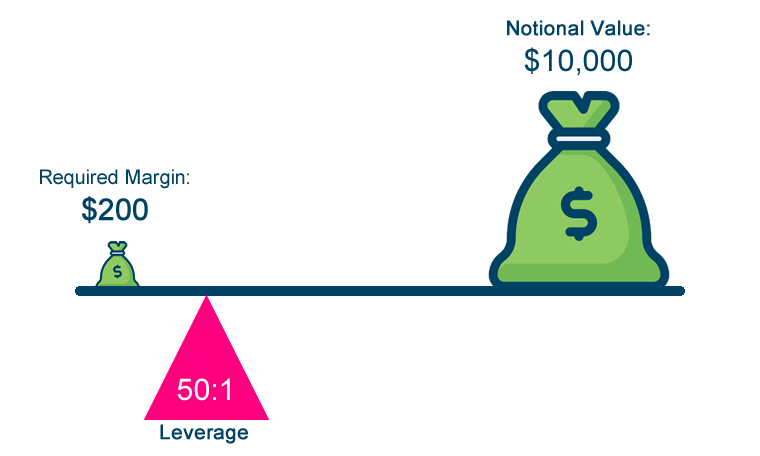

A másik eszköz ezen az úton az ún. tőkeáttétes befektetési formák, amelyeknél rövid távú (pár napos, pár hetes) pozíciókat vehetünk fel, kifejezetten azzal a spekulációs céllal, hogy a várt árfolyammozgásból (akár kicsi, 1%-nál is kisebb elmozdulás) profitáljunk. Ezek kockázatos befektetési formák, mert bár hiába igényelnek kevés összeget ezek a pozíciók (általában a megvásárolandó eszköz/részvény/deviza értékének 1-10%-áról van szó), a kockázatot a teljes pozíció tekintetében futjuk.

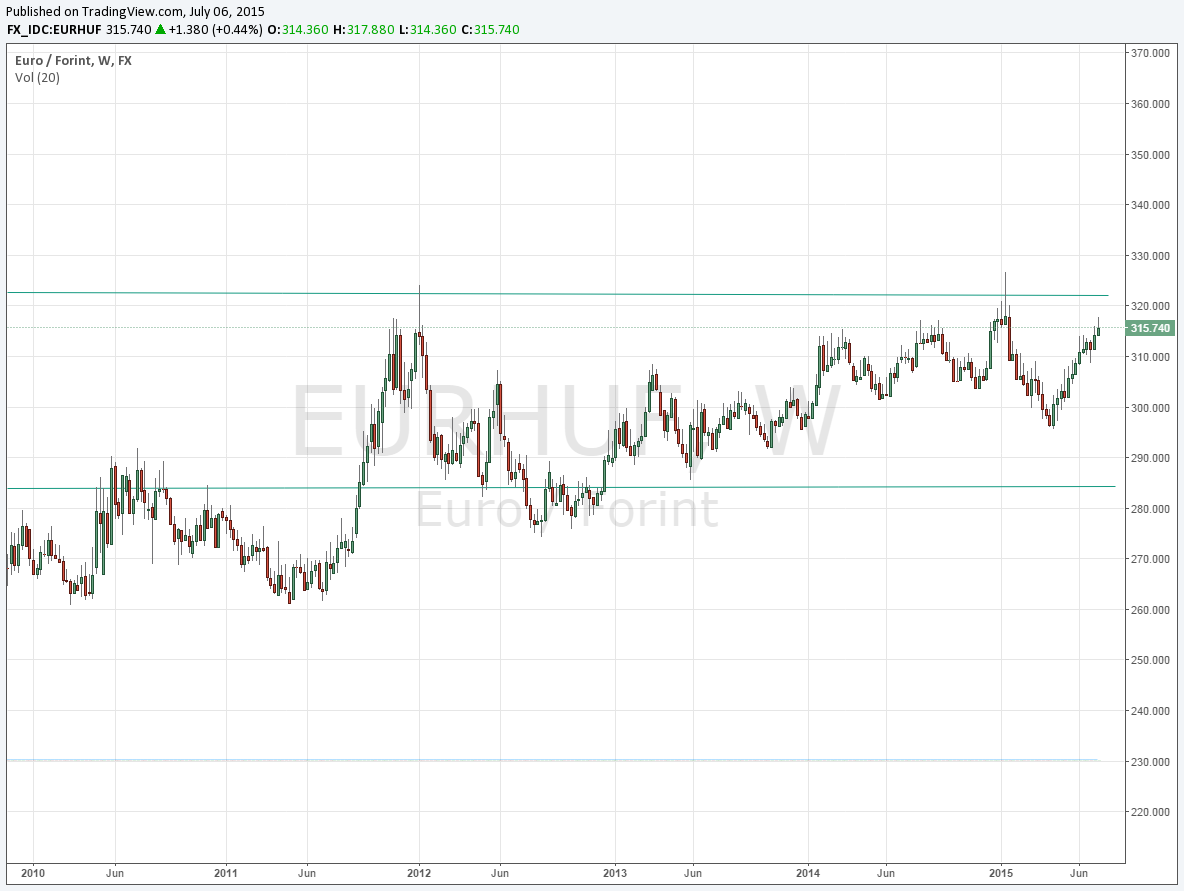

Egy rövid példával: ha arra számítunk, hogy a forint gyengülni fog a következő napokban, hetekben az euróval szemben, akkor nyithatunk akár 100.000 euró értékű spekulációs pozíciót mindössze 1.000 euró letéttel (1%-os letét, azaz 100-szoros tőkeáttét). Ha igazunk volt, és az EUR/HUF árfolyama felfelé mozdult el (tehát a forint gyengült), akkor már 1forintos elmozdulással is kereshetünk 100.000forintot. A befizetett 1.000 euró letétünkre vetítve ez a mai árfolyam szinteken közel 30%-os hozamot jelent, akár 1 nap alatt (hiszen naponta simán mozog az euró árfolyama 1 forintot). Viszont a kockázatunk is ugyanígy alakul. Tehát sokkal egészségesebb a valós pozíciómérettel a fejünkben gondolkodni, amely bizony 100.000 euró.

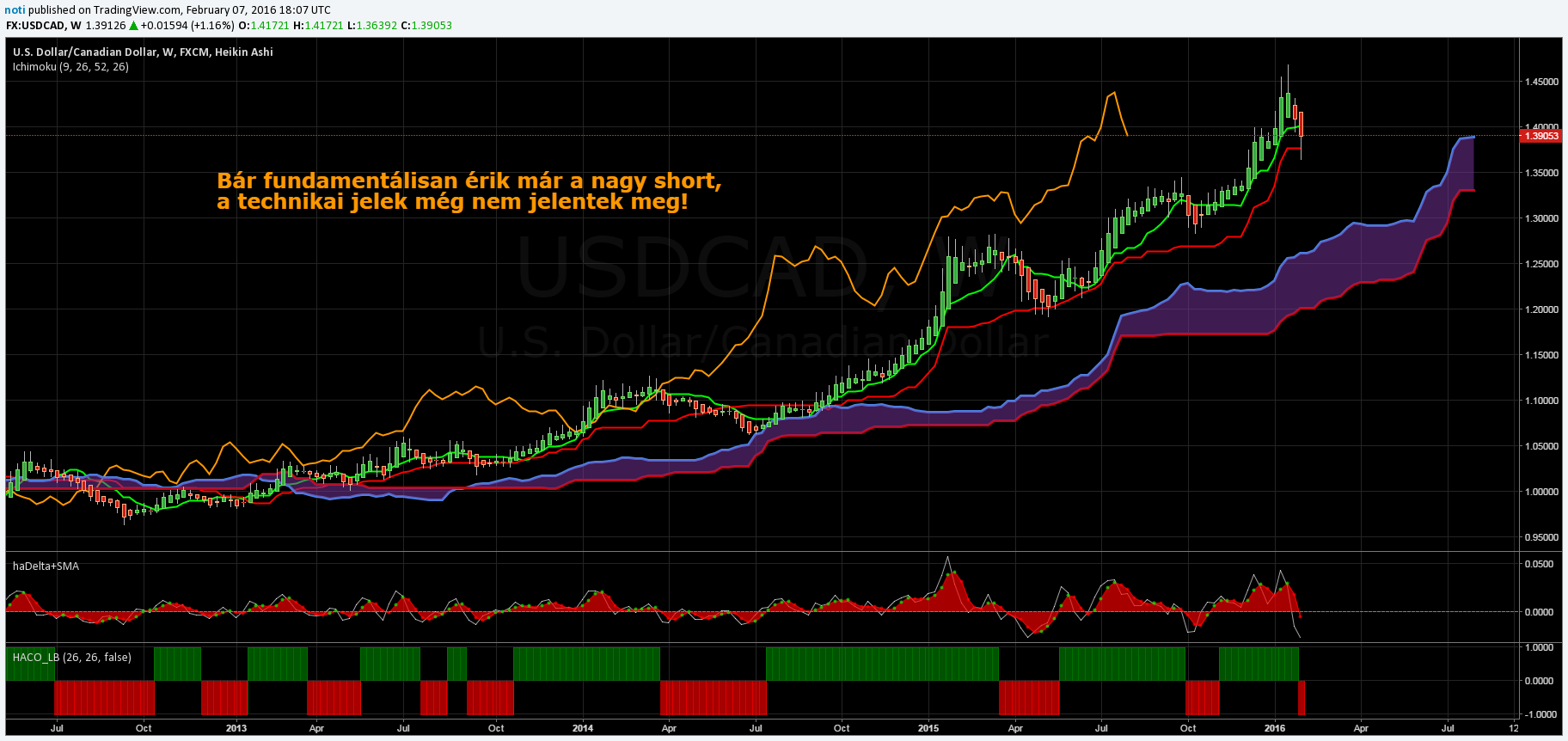

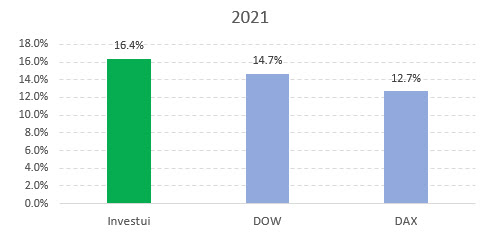

Az Investui is a fentihez hasonló tőkeáttétes kereskedési formákat használ, ezért mindenképpen kockázatosabb, mint egy befektetési alapban vásárolt befektetési jegy. Viszont a várható hozama is sokkal magasabb. A fenti mechanizmus szolgáltat magyarázatot arra, hogyan lehetséges elérni már közepes kockázati szinten is az éves 30-40%-os hozamszintet.

Ezeket a befektetési formákat (az Investuit is) kockázatosabb jellegük miatt csak egy meglévő portfólió mellé, kiegészítésként javasoljuk megfontolni.

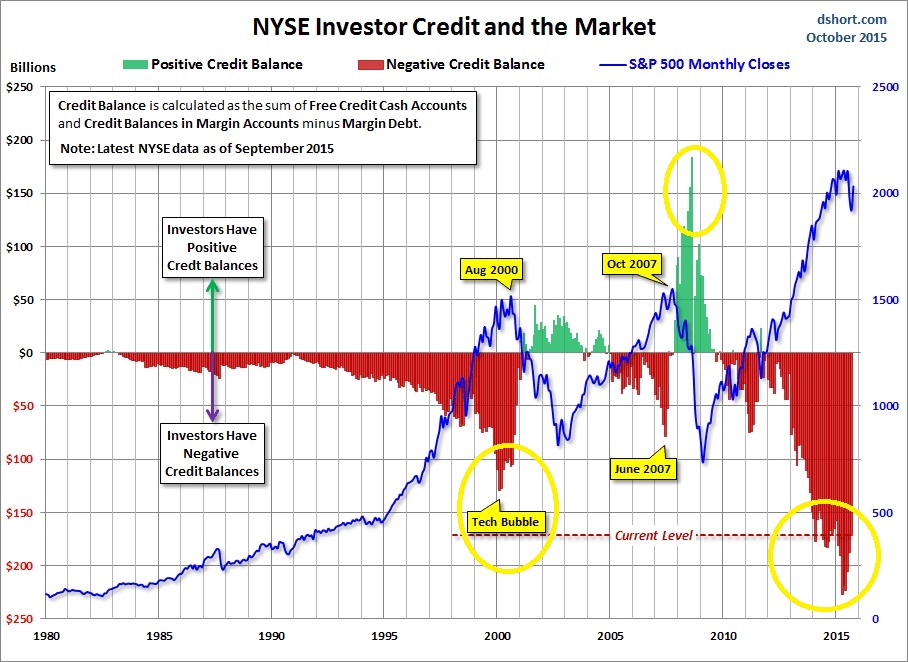

3. Félek, hogy mindenemet elveszítem

Ennél a pontnál muszáj megkülönböztetni 2 féle kockázatot, amelyet ez a félelem akaratlanul is összemos: az adott befektetési szolgáltatók jelentette kockázatot (brókercsőd, bankcsőd) külön kell kezelnünk a befektetések árfolyam kockázatától.

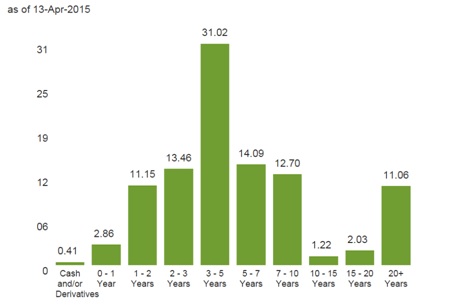

Az árfolyam kockázatokat részben taglaltam az előző pontban. Ezek a kockázatok a befektetések velejárói, a legkevésbé kockázatos eszközök ígérik a legkisebb hozamot (államkötvények < részvények < egzotikus derivatívák). Ezekre most nem szeretnék kitérni, rengeteg írás, tananyag fellelhető a különböző befektetési eszközökről és tulajdonságaikról.

A szolgáltatói kockázatok tekintetében a befektetőknek számos garancia áll a rendelkezésükre: az EU szigorú szabályokat és befektető védelmi mechanizmusok működtetését írja élő, így önmagában egy olyan szolgáltatóban már alapból megbízhatunk, amely az EU-ban működik legálisan. Minden ország felügyelete fenntart egyszerű webes keresőket, amelyekkel meggyőződhetünk a kiválasztott szolgáltató jogi hátteréről. És meg is kell győződjünk ezekről a tényekről. Mert nem mindegy, hogy egy szolgáltató például csak kiközvetíti a megbízásunkat az adott piacra, vagy adott esetben a saját könyvei terhére teljesíti a megbízásunkat. Az elsőnél nem fut kockázatot a szolgáltató az ügyfél megbízásából fakadóan, a másodiknál pedig fut. Akár érdekellentétek is felléphetnek az ügyfelekkel szemben, adott esetekben.

Az Investui kezelt számla szolgáltatás mögött álló cég a WH Selfinvest, amely az EU által előírt szabályok közül is szigorúbb feltételeknek felel meg: minden befektetés névre szóló saját számlán van elkülönítve és biztosítva 100.000euró összegig. Még külön a pozíciók is biztosítva vannak.

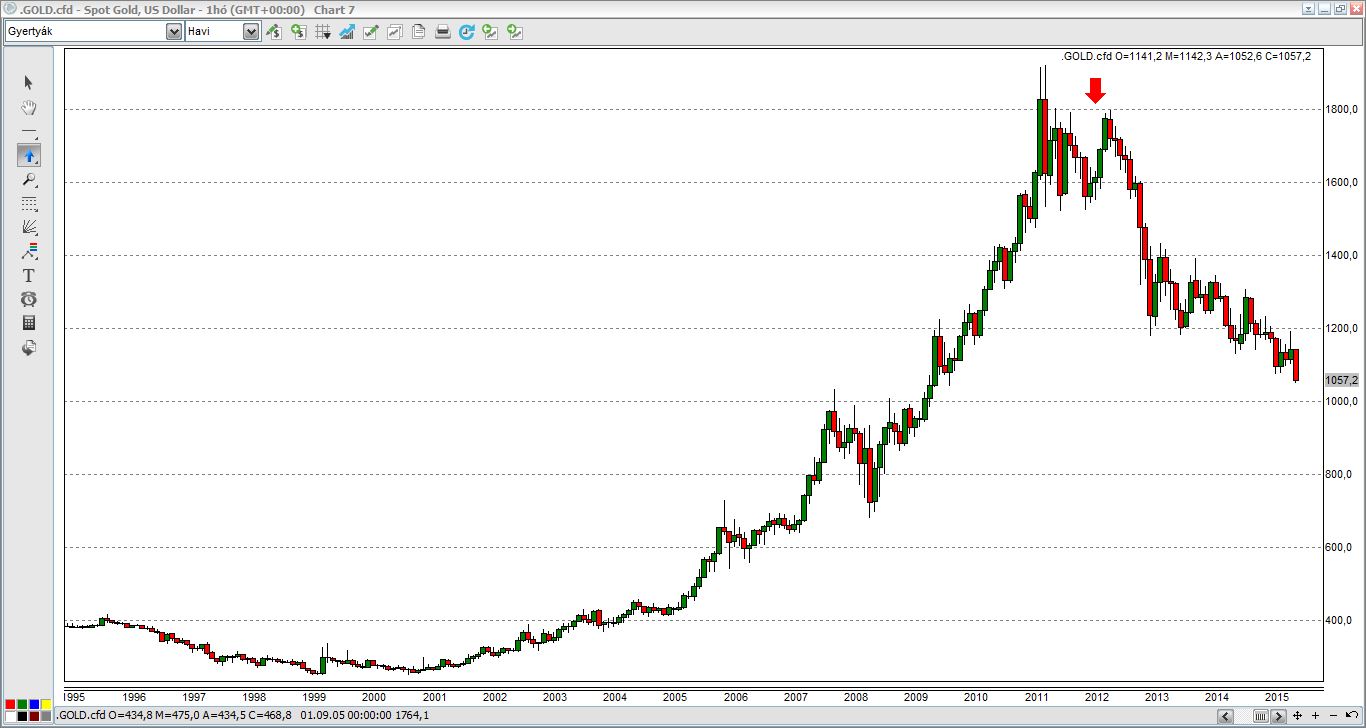

Leírni is nehéz azt a sok elismerést és díjat, ami a cég az elmúlt 20 évben kapott. A legérdekesebb talán: a leginkább válság-ellenálló brókercégnek minősítették Németországban a WHS-t. Ezt magam is meg tudom erősíteni, hiszen 2006 óta számos meredek piaci történést éltem át: 2008-09-es bankcsődöket és válságot vagy a svájci jegybank lépését, amikor elengedte az EUR/CHF árfolyamot.

Remélem sikerült a befektetések útjában álló okokat kibontanom és feloldanom őket. Érdekel, hogy van-e még szerinted olyan indok, amely a fenti listába kívánkozik?

Ha tetszett, akkor egy lájkolással és megosztással mindig tudsz nekünk segíteni! Köszönjük

A cikkben szereplő Investui szolgáltatás eredményeit itt,

az összes pozíció eredményét itt,

a demo szolgáltatásra regisztrációt itt,

az éles számlanyitást pedig itt tudjátok megnézni, megtenni.

(A Tömegtőzsde blog olvasói és a BPForex ügyfelei a 25%-os kedvezményes árból további 10% kedvezményt kapnak a

(A Tömegtőzsde blog olvasói és a BPForex ügyfelei a 25%-os kedvezményes árból további 10% kedvezményt kapnak a